はじめに

こんにちは、沢田です。

この記事をご覧いただきありがとうございます。

FXで利益が出ると嬉しい反面、

・税金はいくらかかるの?

・確定申告って難しそう…

・申告しなかったらバレる?

と不安になる方はとても多いです。

実際、私自身も最初は 「税金=専門家じゃないと無理」 というイメージを持っていました。

ですが、DMM FX(国内FX)の税金ルールは、実はかなりシンプルです。

- ですが、必要なポイントを順番に理解すれば、決して難しいものではありません。

この記事では、

- DMM FXの利益にかかる税金の仕組み

- 確定申告の具体的な流れ

- 初心者がつまずきやすい注意点

を、初めての方でも迷わず進められるように整理しています。

専門用語もできる限りやさしく説明していますので、FX歴が浅い方でも安心して読み進めていただけます。

DMM FXの利益にかかる税金の仕組み

結論から言うと、

DMM FX(国内FX)の利益は 申告分離課税 です。

税率は 一律20.315%

(所得税15%+住民税5%+復興特別所得税0.315%)

👉 利益額に関係なく税率は同じなので、

初心者でも税金計算が分かりやすい のが特徴です。

と決まっており、利益額に関係なく誰でも同じです。

課税対象となるのは以下の収入です:

税金がかかるもの

決済で確定した利益(為替差益)

- 受け取ったスワップポイント

- 条件を満たすキャッシュバック・キャンペーン収入

つまり、取引で利益が出た時点だけでなく

スワップや一部のキャンペーンでも課税対象になる

という点はしっかり覚えておく必要があります。

申告が必要な人・不要な人

■ 申告が必要な人

次のいずれかに当てはまる場合、確定申告は必須です。

・会社員で、年間FX利益が 20万円以上

・専業トレーダー・個人事業主

→ 利益が 1円でも出たら申告対象

■ 申告が不要になるケース

- 会社員で、年間のFX利益が20万円未満の場合

→ 所得税の確定申告は不要。(ただし住民税の申告が必要な場合あり)

※「20万円ルール」は給与所得者限定の特例です。

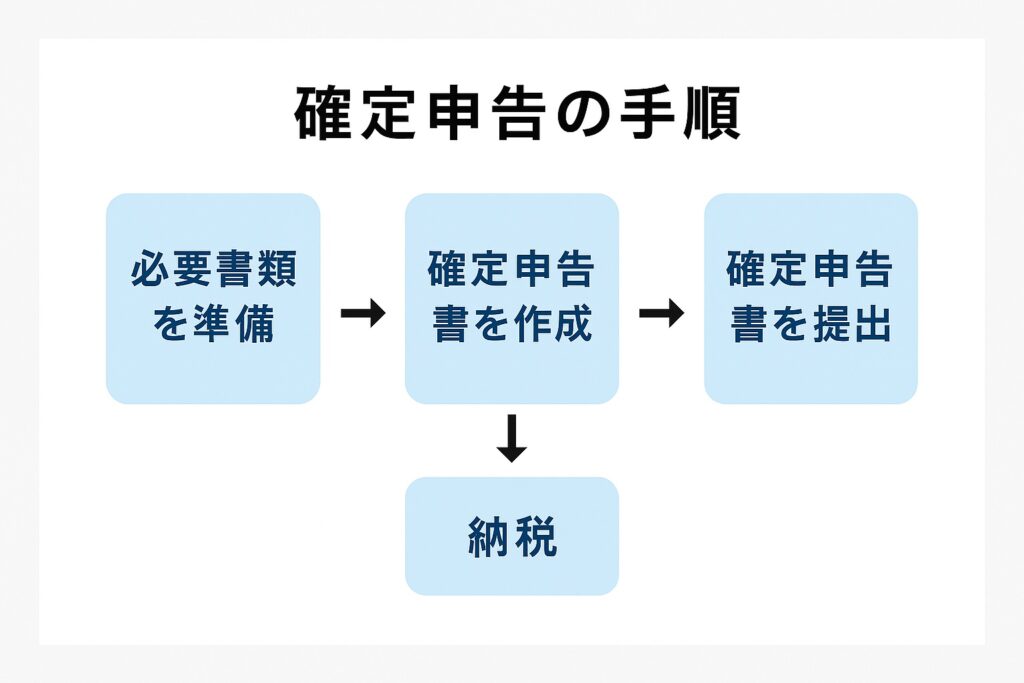

DMM FXでの確定申告の流れ

確定申告は、次の4ステップを順番に進めるだけで完了します。

👉 実際にやってみると、思っているほど難しくありません。

1|年間取引報告書を入手する

DMM FXのマイページから、前年の 「年間取引報告書」 をダウンロードします。

これが税金計算のベースになる最重要書類です。

2|必要書類をそろえる

準備しておく書類は次のとおりです:

- 年間取引報告書(DMM FXで取得)

- マイナンバーカード または 通知カード+身分証

- 経費にする領収書(書籍代・通信費・機材代など)

領収書は計上しない場合でも「保管が必須」なので注意。

3|申告書を作成する

申告方法は2種類:

- e-Tax(自宅からオンライン提出)※最も簡単でおすすめ

- 税務署で紙の申告書を作成・提出

e-Taxは自動計算してくれるため、入力ミスを防ぎやすく、初心者でも安心です。

4|申告期間内に提出する

毎年の申告期間は

📌 2月16日〜3月15日

この期間を過ぎると延滞税が発生する場合があります。

早めの準備がおすすめです。

DMM FXの公式サイトでは、最新の税金・申告に関するサポート情報も確認できます。

公式サイトはこちらです

\登録は最短5分!/

▼ ▼

👉 入出金の記録をサクッと整えたいなら👇

DMM FXの入金・出金方法と注意点まとめ へ。

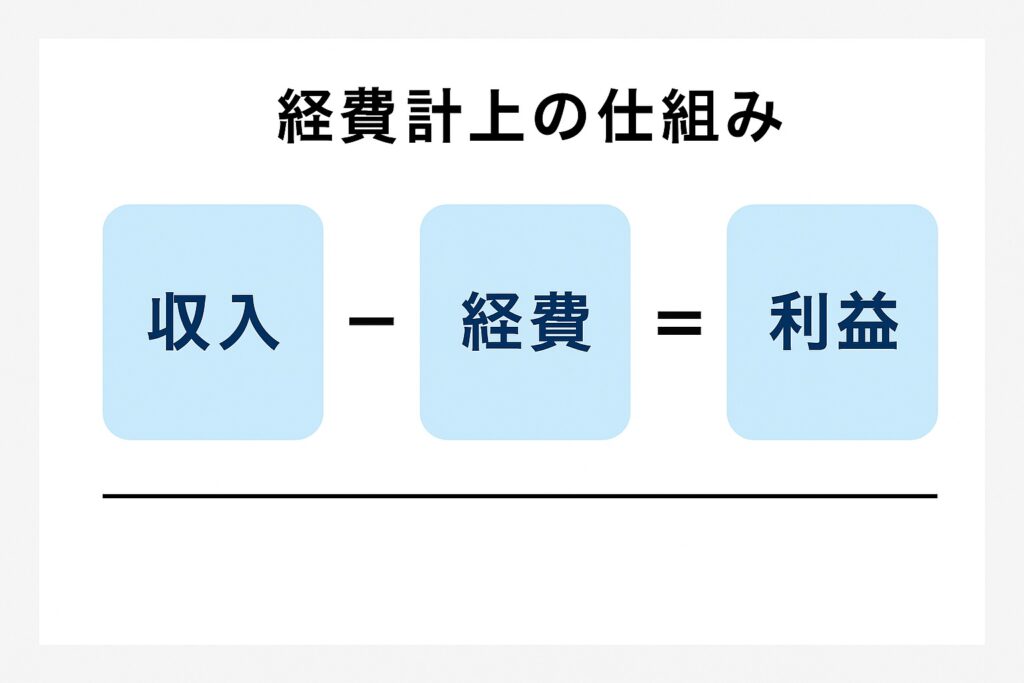

経費として計上できるもの

DMM FXでの取引に必要な支出は、

確定申告で経費として計上することで、税金を抑えられます。

次の項目は一般的に経費として認められやすい代表例です:

■ 経費として認められるもの(例)

- インターネット回線費用(使用割合で按分)

→ 家庭用回線でも、トレード利用分は経費化可能 - パソコン・モニター・スマホなど取引機材

→ 購入代金は「減価償却」または「一括計上」で経費化できます。 - FX関連の書籍・セミナー代・教材費

→ 情報収集・勉強目的の費用もOK。 - プロバイダー料金やクラウドサービスの月額費(使用割合)

■ 必ず覚えておくべきこと

- 領収書・レシートは必ず保存(5〜7年保管)

- 経費は“トレードに必要だった”ことを説明できる内容が必須

ここまでで税金の仕組みはご理解いただけたでしょうか?

このあとは、申告の流れや注意点をさらに掘り下げていきます。

ここまでで税金や申告の流れはご理解いただけたと思います。

最後に、申告で見落としやすい注意点を確認しておきましょう。

申告時の注意点

確定申告では、以下の2つのポイントを押さえるだけで

節税効果が大きくなる & ミスを防げる ようになります。

■ ① 損益通算と損失繰越を必ず活用する

DMM FX(国内FX)の損失は、

翌年以降、最長3年間繰り越し可能です。

例:

・今年:−20万円

・来年:+20万円 → 税金0円

つまり次のように税金を下げることができます:

- 今年:−20万円の損

- 来年:+20万円の利益 → 税金0円になる(利益と相殺されるため)

※ この制度を使うには、損失が出た年も必ず申告が必要です。

■ ② 海外FX・仮想通貨とは税区分が違うことに注意

- DMM FX(国内FX):申告分離課税・税率20.315%

- 海外FX:総合課税・累進税率(最大55%)

- 仮想通貨:総合課税

これらは税金の計算方法がまったく異なるため、

混同すると申告ミスになる可能性があります。

👉 税金の前に“本当に自分に合う?”をチェック👇

DMM FXのメリット・デメリット【正直レビュー】 へ。

よくある質問(FAQ)

Q1. 利益が少なくても確定申告は必要ですか?

会社員の方は、年間20万円未満の利益なら所得税の確定申告は不要 です。

ただし、自治体によっては 住民税の申告が必要な場合があります。

一方、

- 専業トレーダー

- 個人事業主

は利益が少額でも申告が必要です。

Q2. 経費として認められるのはどんなもの?

代表的なものは以下のとおりです:

- トレード用パソコン・スマホ・モニター

- インターネット回線費用(使用割合)

- FX関連の書籍・教材・セミナー代

- 取引環境を整えるための備品費

いずれも トレードに必要であったことを説明できるかが重要 です。

Q3. 損失が出た年はどうしたらいい?

損失が出た年も必ず申告しましょう。

理由は、以下のメリットがあるためです:

- 翌年以降の利益と相殺できる

- 最長3年間繰り越せる

- 結果として税金を大きく減らせる

申告しないと「損失繰越」が使えず、翌年の税金が高くなるので注意しましょう。

まとめ

DMM FXで利益が出た場合は、

税率20.315%で課税されること と 確定申告が必要になる条件 を正しく理解しておくことが重要です。

確定申告は難しそうに思えますが、

- 年間取引報告書の取得

- 必要書類の準備

- e-Taxでの申告

この3つのステップを順番に進めれば、初心者でも問題なく完了できます。

さらに、

- 経費の計上

- 損益通算(最長3年の繰越)

を活用することで、税金を抑えることも可能です。

「税金が不安だからFXはちょっと…」という方でも、

この記事の手順を押さえれば安心してスタートできます。

\ DMM FXの公式サイトはこちら👇 /

▼ ▼

👉 口座開設〜税金対策まで見通しを立てたい人は

DMM FXの口座開設手順を画像付きで解説 もどうぞ。

コメント